Investice do nemovitostí. Jak získat zajímavý výnos?

13. 3. 2014 / autor: Redakce webu

S investičními byty můžete dosáhnout mnohem lepšího výnosu než třeba se spořícími účty nebo termínovanými vklady, není to ale pravidlem pro každý byt. Úspěch investice do nemovitosti ovlivňuje poměrně velké množství faktorů, zdaleka to není jenom pohyb na realitním trhu.Záleží na každém kroku - správném výběru nemovitosti, výhodné koupi, optimálním podílu vlastních a cizích zdrojů při financování i na výběru nájemníků. Tento článek by vám měl posloužit jako kvalitní úvod a motivační start při uvažování o výnosu vaší chystané investice do bytu.Výnos, to je oč tu běží - aspoň v případě investičních bytů. Na rozdíl od nemovitostí, v nichž plánujete sami bydlet, u investičních bytů nejsou ve hře žádné emoce ani osobní preference a záleží jenom na tom, jak dobře zhodnotí vaše peníze. Otázek, které si musíte položit, je poměrně hodně: Panel nebo cihla? Novostavba nebo starší byt? Družstvo nebo osobní vlastnictví? Rodina nebo studenti?Já na ně budu na tomto blogu dávat odpovědi postupně. A začnu vysvětlením klíčových principů týkajících se výnosu. Pokud máte zájem, využijte také naši kalkulačku a spočtěte si možný výnos investičního bytu.Investiční byt vám může přinést výnos ve dvou ohledech:

1. Výnos z nájmu

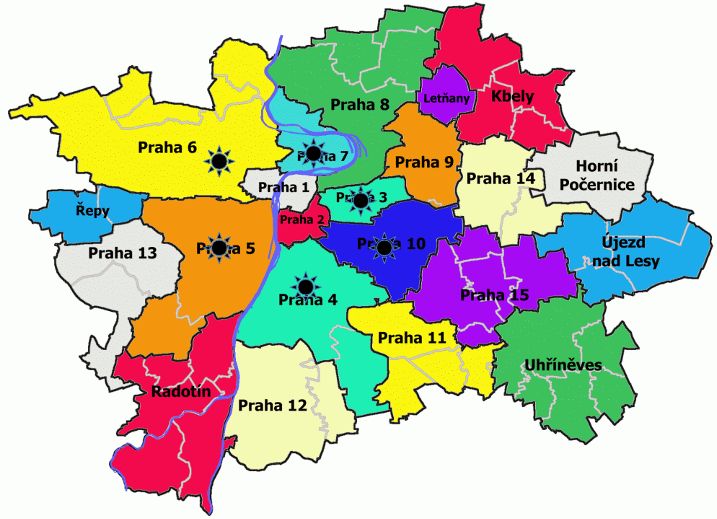

Výnos z nájmu je výše čistého nájmu (oproštěná o poplatky) ve vztahu k pořizovací ceně investiční nemovitosti. A právě na těchto proměnných tedy záleží. Pro co nejvýhodnější výnos je třeba koupit co nejlevněji investiční byt, kde jsou nízké poplatky, a nastěhovat tam nájemníky, kteří jsou ochotni platit vysoký nájem.V pozdějších článcích se budu věnovat diskuzím o jednotlivých parametrech, tentokrát vám rovnou řeknu, co je nejlepší investice. Je to osobní vlastnictví bytu 2+kk v cihlovém domě ideálně v širším centru Prahy (označil jsem je na mapě níže). Takový byt můžete pořídit dnes v Praze okolo 2,4 milionu a pokud tam nastěhujete solventní mladý pár, může nájem dosáhnout výše 10 000 Kč. V té chvíli máte hrubý výnos kolem 5 %, což je velmi dobrý výsledek. Na této mapě jsem označil lokality vhodné pro investici do bytu, ne vždycky jde o celou čtvrť, někdy jsou to jen některé části nebo ulice.

Na této mapě jsem označil lokality vhodné pro investici do bytu, ne vždycky jde o celou čtvrť, někdy jsou to jen některé části nebo ulice.

Kolik dát z vlastních zdrojů?

Co se týče hypotéky, nejvýhodnější je použít 50 % vlastních zdrojů. Obecně platí, že čím více máte vlastních zdrojů, tím nižší je hypotéka a tím více vám zůstane měsíčně z nájmu. Já ale doporučuji hypotékou pákovat výnos, a tak dosáhnout ještě lepších výsledků. Budu tomu věnovat článek příští týden. Pokud byste financovali jenom z cizích zdrojů, celý nájem budete muset dát na hypotéku a půjde o investici s dlouhodobou návratností, výnos zrealizujete až na stáří.Vaše náklady? Správa nemovitosti

U výnosu z nájmu závisí úspěch na kvalitní správě nemovitosti. Když se vám nepodaří byt obsadit dobrými nájemníky, nebudou platit anebo odejdou, protože jste se o ně dobře nestarali, ztrácíte výnos a naopak musíte na byt doplácet. Na nájemnících záleží. Nastěhovat si do investičního bytu spoustu studentů nemusí být vždycky nejlepší nápad.

Na nájemnících záleží. Nastěhovat si do investičního bytu spoustu studentů nemusí být vždycky nejlepší nápad.